联华证券

融资融券交易 过会19个月后,突然终止!

公告显示,经核查,保荐机构国泰君安认为,截至本核查意见出具日,公司实控人熊慧等被采取强制措施的事项具体情况尚待公安机关进一步调查,针对本事项的基本情况及最新进展,公司已执行了相关审议程序和实施了相关措施,目前公司日常生产经营正常。

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:中国基金报

中国基金报记者 卢鸰

在宝钢股份分拆宝武碳业上市终止之后,中国宝武旗下的欧冶云商也在过会之后终止了其创业板IPO。

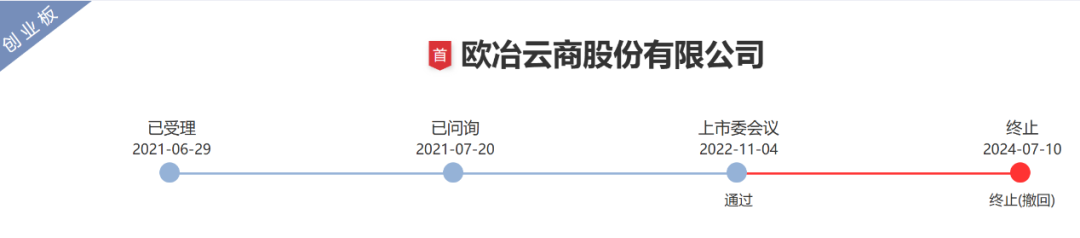

深交所7月10日公告,因欧冶云商、保荐人撤回发行上市申请,深交所决定终止其发行上市审核。在此之前,欧冶云商的IPO事项在2022年11月获得上市委会议通过。

宝武系直接持股61.38%

2015年2月,宝钢集团(现中国宝武)整合原有大宗商品电子商务优质资源,建立了第三方产业互联网平台——欧冶云商股份有限公司(以下简称欧冶云商),公司主营业务由互联网服务、互联网交易、物流服务、其他交易和服务四大类构成。

据招股书披露,中国宝武为欧冶云商的控股股东,其直接持有欧冶云商30.47%股份;宝钢股份为中国宝武的控股子公司,直接持有欧冶云商5.17%股份;宝钢国际为宝钢股份的全资子公司,直接持有欧冶云商25.25%股份;太钢创投为中国宝武的间接控股子公司,直接持有欧冶云商0.50%股份。

中国宝武、宝钢国际、宝钢股份和太钢创投,合计直接持有欧冶云商61.38%的股份。

招股书显示,2018年至2021年,欧冶云商的营业收入分别为284.44亿元、559.84亿元、747.72亿元、1266.67亿元,净利润分别为-0.11亿元、0.67亿元、2.98亿元、4.86亿元。

从具体业务来看,互联网交易业务贡献了欧冶云商营业收入的主要部分。2021年,其互联网交易业务营收为1101.98亿元,营收占比为87%。

从毛利率来看,2019年至2021年,欧冶云商的毛利率分别为1.68%、1.26%、0.99%,呈逐年下降趋势,且处于行业低位;同期,行业均值为3.52%、2.73%、2.6%。

此前,宝武系的宝武碳业,也在过会后主动终止IPO。

2023年8月24日,宝武碳业IPO过会。

但在2024年6月14日,宝钢股份公告,董事会同意终止分拆所属子公司宝武碳业至创业板上市并撤回相关上市申请文件。

宝钢股份当时公告称,基于目前市场环境等因素考虑,为统筹安排宝武碳业业务发展和资本运作规划,经与相关各方充分沟通及审慎论证后,公司决定终止分拆宝武碳业至创业板上市并撤回相关上市申请文件。

产业互联网公司IPO接连折戟

加上欧冶云商,不到一年时间,产业互联网公司已有三家终止IPO。

2023年8月,树根互联科创板IPO终止。

2023年11月,朗坤智慧IPO终止。

在国内工业互联网平台企业中,树根互联处于第一梯队。

2019年8月,工业和信息化部发布了国内首批跨行业、跨领域工业互联网平台,树根互联位列首批十家企业之中,同列的还有海尔、华为、浪潮、阿里云等。

从树根互联招股书及监管问询回复可以看到,监管对其独立性和持续经营“造血”能力等比较关注。

树根互联由三一集团孵化而来,并一直与三一集团有紧密关系。公司实控人梁在中是三一集团创始人梁稳根之子,同时担任三一集团董事和高级副总裁;三一重工也是树根互联前五大股东之一。

《科创板首次公开发行股票注册管理办法》(试行)规定,发行人应具有直接面向市场独立持续经营的能力,不得存在严重影响独立性或者显失公平的关联交易。

而且,根据证监会《首发业务若干问题解答》(2020年6月修订),关联交易对应指标较高(如达到30%)的,发行人应充分说明并摘要披露关联交易是否影响发行人的经营独立性、是否构成依赖和利益输送等;此外,还应披露未来减少发生关联交易的具体措施。

从相关业务来看,2019年至2021年,树根互联对三一集团及其同一控制下的企业的经常性关联交易金额分别为1.12亿元、1.91亿元、2.91亿元,占当年营收比例分别为73.62%、68.24%、56.24%。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜 融资融券交易